每经AI快讯,7月21日,华扬联众公告,公司监事单琳女士于2024年3月8日至2024年4月16日期间通过集中竞价交易方式买卖公司股票,构成了短线交易及在窗口期交易股票行为。单琳女士对违规行为深表歉意并积极配合核查、主动纠正,其已将本次短线交易所获累计收益全部上交公司。

《灰犀牛》一书中有这么个观点,令我深刻。

我们本应该提前看到一些危险,但是我们却总是沉浸在乐观的上涨中;从而忽略掉了一个个危险信号。

7月10日,美国股市纳斯达克创下历史新高,接近21000点的整数大关口。

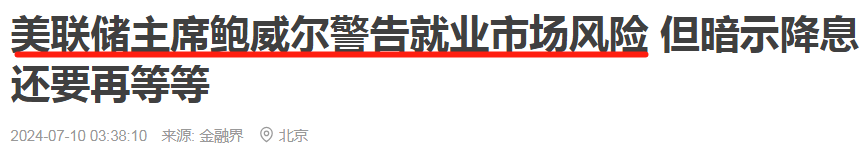

同一天,鲍威尔在国会听证会上表示,

美国不再是一个过热的经济,劳动力市场似乎已经恢复平衡,我们清楚地意识到我们现在面临双面风险。

这就是说,市场从单一的通胀风险,变为了通胀与就业的双重风险。

换句话说,美国就业可能出问题了,经济遇到新麻烦。

这就是,本轮全球大暴跌的一个危险前兆!

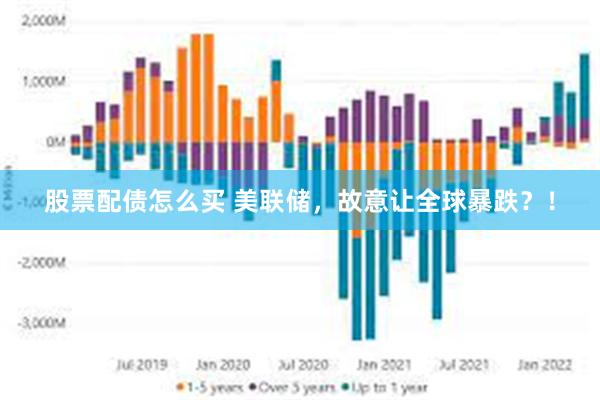

数据来源:金融界

数据来源:金融界全球大抛售,开始蠢蠢欲动。

7月24日,

美国纳斯达克指数暴跌3.64%,市值蒸发近万亿美元,创下2022年10月份以来最大的跌幅。

日本日经指数大跌3.2%,短时间连续击穿40000、39000、38000点三个整数大关口。

惨不忍睹。

中国、德国、欧洲等股票市场也纷纷下跌。

这还没有完。

原油市场短短数个交易日 ,下跌接近7%;

有色金属铜在短短数个交易日,下跌不断扩大,超过10%;

黑色金属螺纹钢更是创下疫情以后的新低,逼近3300点;

避险金属黄金、农产品生猪、化工品也都在下跌。。。。。。

整个世界都在抛售,

整个市场一夜之间从乐观到悲观。

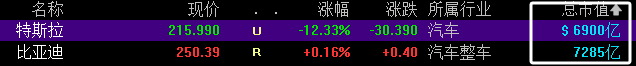

华尔街似乎把矛头指向了特斯拉、英伟达、谷歌等科技公司的泡沫太多!

7月24日,空头率先从科技股开火。

特斯拉股价开盘就迅速下跌,跌幅一度超 12%,创下 2020 年以来的最大单日跌幅。

而其他科技股也不好受,

英伟达股价下跌 6.8%,微软股价下跌 3.6%,苹果股价下跌 2.9%。

业绩不及预期似乎是这次空头的发力点。

特斯拉发布的二季度财报显示,公司营收同比增长2%,但是净利润却同比大幅下滑45%!

特斯拉汽车的二季度销量44.40万辆车,同比下降近5%。

而比亚迪二季度销量98.28万辆,其中纯电电动车销量42.6万辆,大有后来者居上的势头。

华尔街不免会怀疑,

特斯拉5万亿人民币的市值,相较于比亚迪7000多亿元的市值,是不是有太多、太大的泡沫?

数据来源:同花顺

数据来源:同花顺值得注意的是,

苹果、微软等科技公司也将在下周公布财报,面对逆全球化的今天,还会有令人惊喜的高增长吗?

这一切都令全球金融市场再次不安,抛售或许远没有结束!

]article_adlist-->

太平洋这头儿的一只蝴蝶行为,往往可能引起太平洋那头的一场风暴。

金融市场也是这样。

其实,早在7.24全球金融市场的大抛售之前,

早在特斯拉、谷歌等企业业绩走弱之前;美联储已经发现了这只发出信号的蝴蝶。

它就是“就业”!

7月10日,鲍威尔火力全开,就是在提醒市场美国就业可能出状况了,准备降息救经济。

潜台词是什么?

美国的消费预期可能要改变了,经济可能要放缓了,甚至可能会衰退!

鲍威尔啊,鲍威尔总是磨磨唧唧、后知后觉

我记得上次2022年3月就是美国通胀火烧眉毛了,才决定要加息,其实已经错过了最佳的灭火时机!

这次也一样,啥时候了?

就业快崩了,捂不住了,才发现就业有问题?!

显然,不符合常识!

这就是美联储一次有意的忽视!

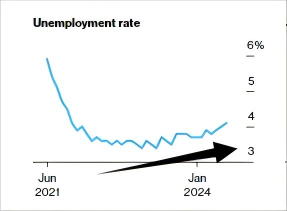

7月5日公布的非农数据显示,美国的失业人数连续第三个月增加。

住房问题也很扭曲,紧缩政策对房地产行业的活动产生了影响。

鲍威尔指出,我们国家存在重大的住房问题,对房地产市场最有利的做法是将通胀率降至2%。

数据来源:网络、侵删

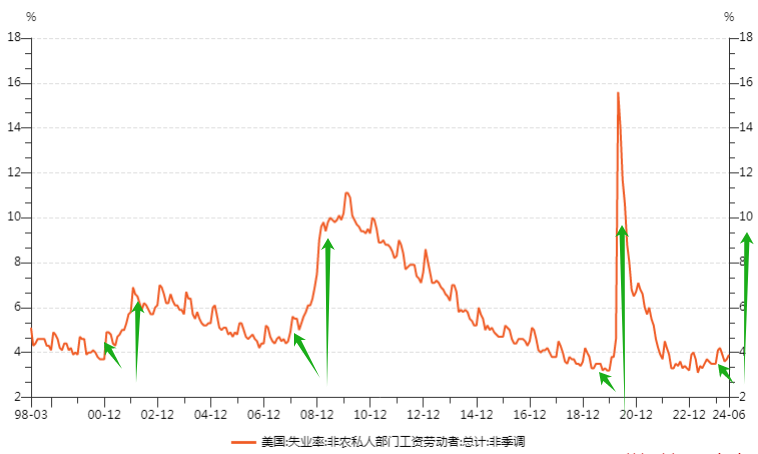

数据来源:网络、侵删此外,美国的失业率也一直在缓慢上升。

2021年以来的低点分别是,2022年4月的3.3%、2022年5月的3.3%、2022年9月的3.3%、2022年11月的3.3%。

2022年,美国劳动力市场非常强劲,失业率很低,基本在3.3%形成了稳定的区间。

但是,这几个月失业率缓慢上升得很明显。

这就是特斯拉、谷歌业绩不如预期的微观表现!

这就是全球暴跌的最初源头!

这就是那只太平洋上的蝴蝶!

有这么神奇吗?

看一组数据。

据萨姆定律研究,美国失业率 3 个月移动平均值与 12 个月最低点的变化超过 0.5pp 时,美国经济就会进入衰退,该定律自 1960 年以来准确率为 100%。

请注意关键词是100%的衰退!

市场预估,美国如果失业率再连续几次在4%以上,就容易触发萨姆定律,美国经济就有可能硬着陆。

就像下图一样,失业率瞬间暴涨,经济突然间衰退。

比如图中的2000年互联网泡沫、2008年全球金融危机、2020年大流行危机!

以上,都无一例外!

这次,会成为例外吗?

难。

数据来源:wind

数据来源:wind万万没想到,鲍威尔的磨叽、美联储的拖拉,让他们有可能成为美国有史以来要经历“两次危机”的传奇人物。

这样的戏剧,华尔街并不陌生。

所以,他们在7月10日开始扣动扳机,不顾一切地抛售、对冲危机的来临,接着造成了7月24日的全球大暴跌。

就业放缓刚刚开始,

经济走弱才刚刚开始,

全球衰退也刚刚开始。

所有这一切,美联储视若无睹!

现在起,请警惕接下来更猛烈的暴风雨!

当然,我们如果愿意着手应对,提高警惕,调整好资产配置,依然有亡羊补牢的机会。

比如,人民币的当下性价比如何?

比如,房子是否该抄底?大A是否该加仓?

又比如,为什么有钱人都在加大力度配置海外债券、保险,背后又暗藏什么玄机?

这些都不是区区三千字能讲完的,也不是公域能够畅言的。

所以,如果你有兴趣,可以下方扫码,免费加入【慧净老师专属社群】,一起探讨。

THE END

来源:米筐投资(ID:mikuangtouzi) 作者:慧净

转载请注明来源及作者 侵权必究

]article_adlist--> 海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP